Annuitätendarlehen erklärt: Definition, Berechnung und Vorteile

Als Hauskäufer oder Bauherr benötigen Sie in der Regel viel Kapital, das selten vollständig aus eigenen Mitteln finanziert werden kann. Deshalb ist ein Immobiliendarlehen fast immer unverzichtbar. Unter den verschiedenen Darlehensarten ist das Annuitätendarlehen die häufigste und beliebteste Finanzierungsform in Österreich, wo es auch unter dem Synonym Abstattungskredit bekannt ist. In diesem Artikel erfahren Sie, welche Arten von Immobiliendarlehen es gibt, was ein Annuitätendarlehen genau bedeutet und wie Sie es einfach berechnen können.

Was ist ein Annuitätendarlehen?

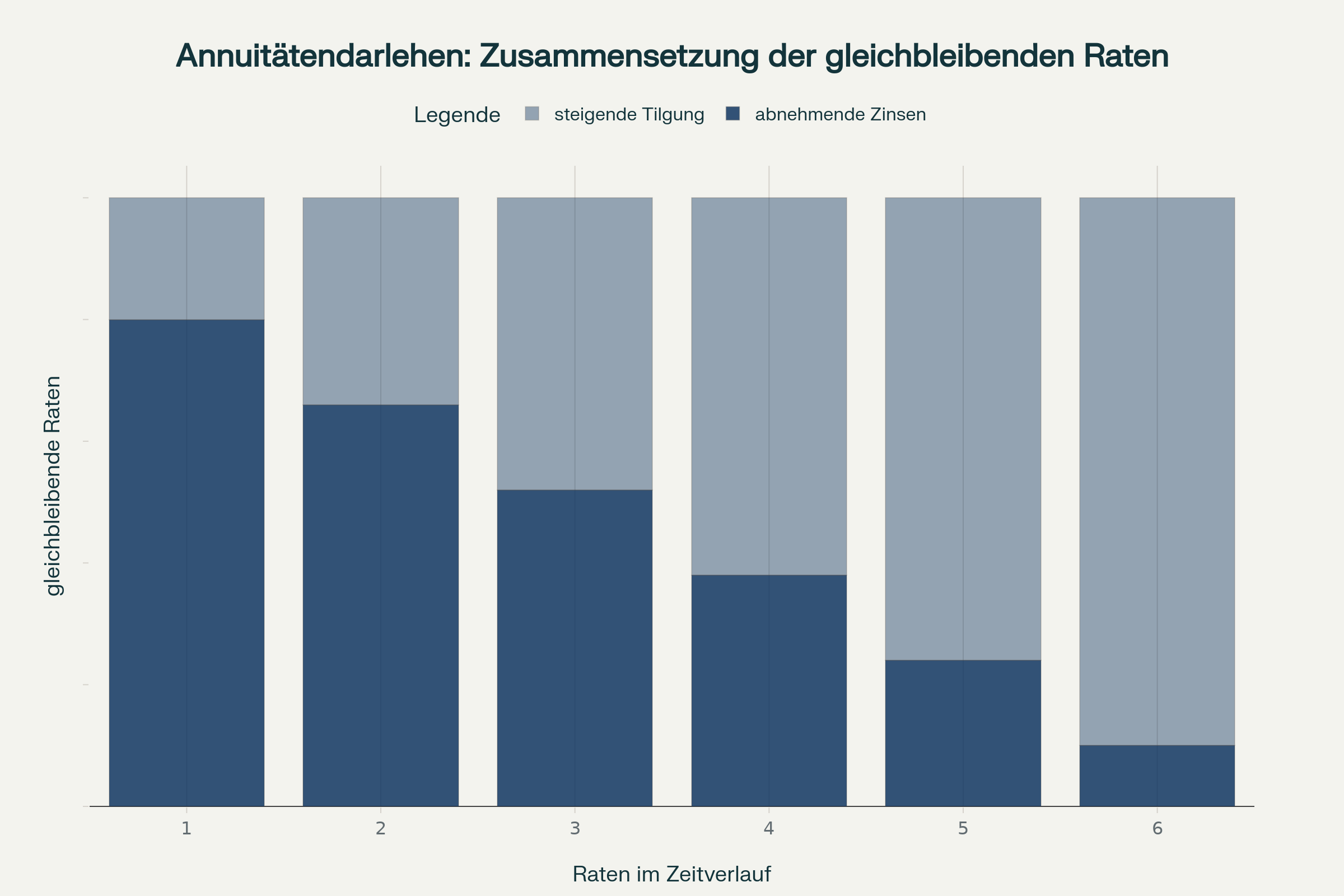

Bei einem Annuitätendarlehen handelt es sich um ein Immobiliendarlehen, bei dem sich die feste monatliche Zahlung aus Zinsen und Tilgung zusammensetzt. Die Annuität wird in vielen Fällen auch als Kreditrate bezeichnet.

Die Kreditrate bleibt bei einem Annuitätendarlehen während der vereinbarten Laufzeit immer gleich. Allerdings verändert sich im Laufe der Rückzahlung die Höhe der beiden Bestandteile der Kreditrate. Das hängt damit zusammen, dass sich der Zinsanteil sich im Laufe der Zeit immer weiter verringert, und zwar aufgrund der sukzessiven Verringerung des Restbetrages. Auf der anderen Seite erhöht sich bei einem Annuitätendarlehen im Laufe der Zeit der Tilgungsanteil. Das hängt damit zusammen, dass aufgrund des sinkenden Zinsanteils ein höherer Anteil für die Rückzahlung zur Verfügung steht.

Durch dieses Zusammenspiel von Zinsanteil und Tilgungsanteil bleibt die Annuität während der vereinbarten Zinsbindung (häufig 10 oder 5 Jahre) immer gleich hoch. Sie zahlen also bei einem Annuitätendarlehen jeden Monat die gleiche Kreditrate.

Exkurs: Alternativen zum Annuitätendarlehen

Obwohl das Annuitätendarlehen die am häufigsten gewählte Finanzierungsform beim Immobilienerwerb ist, stehen Ihnen auch andere Darlehensvarianten zur Verfügung, die je nach Situation sinnvoll sein können.

Eine Alternative ist das sogenannte endfällige Darlehen: Hier zahlen Sie während der gesamten Laufzeit nur die anfallenden Zinsen. Die eigentliche Rückzahlung der Darlehenssumme erfolgt erst am Ende der Laufzeit – oft wird zu diesem Zweck eine Lebensversicherung abgeschlossen, deren Auszahlungen die spätere Tilgung des Kredits übernehmen. In Österreich spielte diese Form der Finanzierung eine große Rolle – vor allem bis ca. 2008. Viele Darlehen wurden in Schweizer Franken oder japanischen Yen aufgenommen, was bei Währungsschwankungen zu erheblichen Nachteilen für Kreditnehmer führte. Die österreichische Finanzmarktaufsicht (FMA) hat Fremdwährungs- wie auch Tilgungsträgerfinanzierungen deshalb stark eingeschränkt. Heute bieten Banken solche Modelle nur noch selten und nur unter sehr strengen Bedingungen an – wenn überhaupt. Die Mehrheit der Immobiliendarlehen sind heutzutage klassisch annuitätisch strukturiert, d. h. mit laufender Tilgung.

Eine weitere Möglichkeit bietet das Tilgungsdarlehen. Bei dieser Variante bleibt der Tilgungsbetrag während der gesamten Laufzeit konstant. Da sich durch die fortlaufende Rückzahlung der offene Darlehensbetrag verringert, sinkt auch die monatliche Zinsbelastung – die Kreditrate reduziert sich somit von Monat zu Monat.

Wie berechnet sich das Annuitätendarlehen?

Ein Annuitätendarlehen wirkt auf den ersten Blick oft etwas komplex. In der Praxis ist seine Berechnung jedoch unkompliziert – vor allem, da im Internet zahlreiche Online-Rechner zur Verfügung stehen, mit denen Sie die Kreditrate (Annuität) schnell und einfach ermitteln können.

Auch die zugrundeliegende Berechnungsformel ist überschaubar: Die Annuität setzt sich aus dem gesamten Kreditbetrag und einem sogenannten Annuitätenfaktor zusammen. Die Formel dafür lautet:

Annuität = Kreditbetrag × Annuitätenfaktor

Den Annuitätenfaktor berechnen Sie so:

Annuitätenfaktor= [(1+i)^n ×i ]/[(1+i)^n -1]

i = Zinssatz pro Periode (z. B. 0,01 für 1 %)

n = Anzahl der Perioden (z. B. Jahre)

Beispiel: Angenommen, Sie nehmen ein Darlehen über 100.000 Euro auf, haben einen Zinssatz von 1 % und eine Laufzeit von 30 Jahren. Mithilfe der Formel können Sie einfach berechnen, wie hoch Ihre jährliche Annuität ausfällt und wie sich die monatliche Rate gestaltet. So wird Schritt für Schritt klar, wie die Gesamtkosten entstehen und wie sich Zins- und Tilgungsanteil im Verlauf der Jahre verändern.

Dieser tabellarische Überblick zeigt einen sogenannten Tilgungsplan, der den Verlauf von Zins, Tilgung und Restschuld im Zeitverlauf abbildet. Weitere Details und eine ausführliche Erklärung zum Aufbau und Nutzen eines Tilgungsplans finden Sie in unserem eigenen Artikel dazu. Hier gelangen Sie zum Artikel.

| Jahr | Annuität (€) | Zinsanteil (€) | Tilgungsanteil (€) | Restschuld (€) |

|---|---|---|---|---|

| 0 | - | - | - | 100.000,00 |

| 1 | 3.874,30 | 1.000,00 | 2.874,30 | 97.125,70 |

| 2 | 3.874,30 | 971,26 | 2.903,04 | 94.222,66 |

| 3 | 3.874,30 | 942,23 | 2.932,07 | 91.290,59 |

| 4 | 3.874,30 | 912,91 | 2.961,39 | 88.329,20 |

| 5 | 3.874,30 | 883,29 | 2.991,01 | 85.338,19 |

| ... | ... | ... | ... | ... |

| 26 | 3.874,30 | 188,21 | 3.686,08 | 15.134,48 |

| 27 | 3.874,30 | 151,34 | 3.722,96 | 11.411,52 |

| 28 | 3.874,30 | 114,12 | 3.760,18 | 7.651,34 |

| 29 | 3.874,30 | 76,51 | 3.797,79 | 3.853,55 |

| 30 | 3.874,30 | 38,54 | 3.853,55 | 0,00 |

Dieses Beispiel verdeutlicht sehr anschaulich, dass die Annuität während der vereinbarten Laufzeit immer gleich bleibt. Eine wichtige Rolle spielt aus diesem Grund bei einem Annuitätendarlehen auch immer die vereinbarte Zinsbindung.

Was sind die Vor- und Nachteile eines Annuitätendarlehens?

Das Annuitätendarlehen zählt zu den beliebtesten Formen der Immobilienfinanzierung – und das aus gutem Grund. Diese Darlehensart bietet nicht nur verständliche Strukturen, sondern auch klare Vorteile für Bauherren, Käufer und Investoren. Gleichzeitig sollten auch mögliche Nachteile berücksichtigt werden, um eine fundierte Entscheidung zu treffen.

Vorteile eines Annuitätendarlehens:

Hohe Planungssicherheit: Die monatlichen Raten bleiben während der gesamten Zinsbindungsfrist konstant. Damit können Sie langfristig kalkulieren – ein klarer Vorteil gegenüber variablen Finanzierungsmodellen.

Kalkulierbare Restschuld: Sie kennen von Beginn an die verbleibende Kreditsumme am Ende der Sollzinsbindung (Fixzins, Fixzinsbindung). So können Sie frühzeitig eine passende Anschlussfinanzierung planen.

Einfaches Finanzierungskonzept: Durch den gleichbleibenden Betrag, der sich aus Zins und Tilgung zusammensetzt, ist die Funktionsweise eines Annuitätendarlehens leicht verständlich.

Nachteile eines Annuitätendarlehens:

Keine Flexibilität während der Zinsbindung: Einmal vereinbart, lassen sich Laufzeit, Zinssatz oder Ratenhöhe während der vereinbarten Sollzinsbindung nur schwer oder gar nicht verändern – Ausnahme: gewisse Sondertilgungsrechte im Vertrag.

Zinsrisiko bei Anschlussfinanzierung: Nach Ablauf der Zinsbindung wird oft eine Anschlussfinanzierung notwendig. Steigen die Zinsen bis dahin deutlich, können sich die monatlichen Raten erheblich verteuern. Eine mögliche Absicherung bietet in diesem Fall ein sogenanntes Forward-Darlehen, mit dem Sie sich heute bereits zukünftige Zinsen sichern können.

Wann ist ein Annuitätendarlehen sinnvoll?

Dank der planbaren monatlichen Kreditrate und der gleichmäßigen Tilgung ist das Annuitätendarlehen besonders dann sinnvoll, wenn Sie langfristig und sicher eine Immobilie finanzieren möchten – sei es zur Eigennutzung oder als Kapitalanlage. Trotzdem lohnt es sich, alternative Darlehensformen wie das Tilgungsdarlehen oder endfällige Darlehen zu kennen, denn in bestimmten Situationen können diese ebenfalls Vorteile bieten. Die richtige Wahl hängt immer von Ihrer individuellen Lebenssituation, Ihren finanziellen Zielen und Möglichkeiten ab.

Tipp: Ein neutraler Finanzierungsexperte kann helfen, die optimale Darlehensform auf Basis Ihrer persönlichen Anforderungen zu finden.